2025 में सबसे तेज़ी से बढ़ने वाले 3 बैंकिंग स्टॉक्स – IOB, Canara Bank और IndusInd Bank की Q1 प्रक्रिया, ग्रोथ कारण, रिटर्न संभावना और जोखिम की पूरी जानकारी।

Table of Contents

Toggle2025 में बैंकिंग सेक्टर फोकस में क्यों है?

2025 की शुरुआत से ही बैंकिंग सेक्टर में तेजी देखने को मिल रही है। Reserve Bank of India (RBI) की स्थिर ब्याज दर नीति, डिजिटल बैंकिंग का बढ़ता दायरा और सरकार की ओर से Public Sector Undertakings (PSU) बैंकों को मिलने वाला सपोर्ट इस सेक्टर को और मजबूती दे रहा है। कई बैंक ऐसे हैं जो न सिर्फ़ मज़बूत वित्तीय परिणाम दिखा रहे हैं बल्कि अपने शेयरधारकों को भी अच्छा रिटर्न दे रहे हैं।

आज हम बात करेंगे 3 ऐसे बैंकिंग स्टॉक्स की, जो 2025 में सबसे तेज़ी से बढ़ रहे हैं – Indian Overseas Bank (IOB), Canara Bank और IndusInd Bank। हर बैंक के Q1 परिणाम, ग्रोथ पॉइंट्स, रिस्क फैक्टर्स और शेयर ट्रेंड को आसान भाषा में समझेंगे।

1. Indian Overseas Bank – PSU बैंकिंग का उभरता सितारा

Indian Overseas Bank (IOB) ने पिछले कुछ सालों में खुद को घाटे से निकालकर मुनाफे में लाने का बड़ा काम किया है।

सरकार के सपोर्ट और बेहतर रिकवरी प्रोसेस के कारण यह बैंक PSU बैंकों में टॉप परफॉर्मर्स में गिना जाने लगा है।

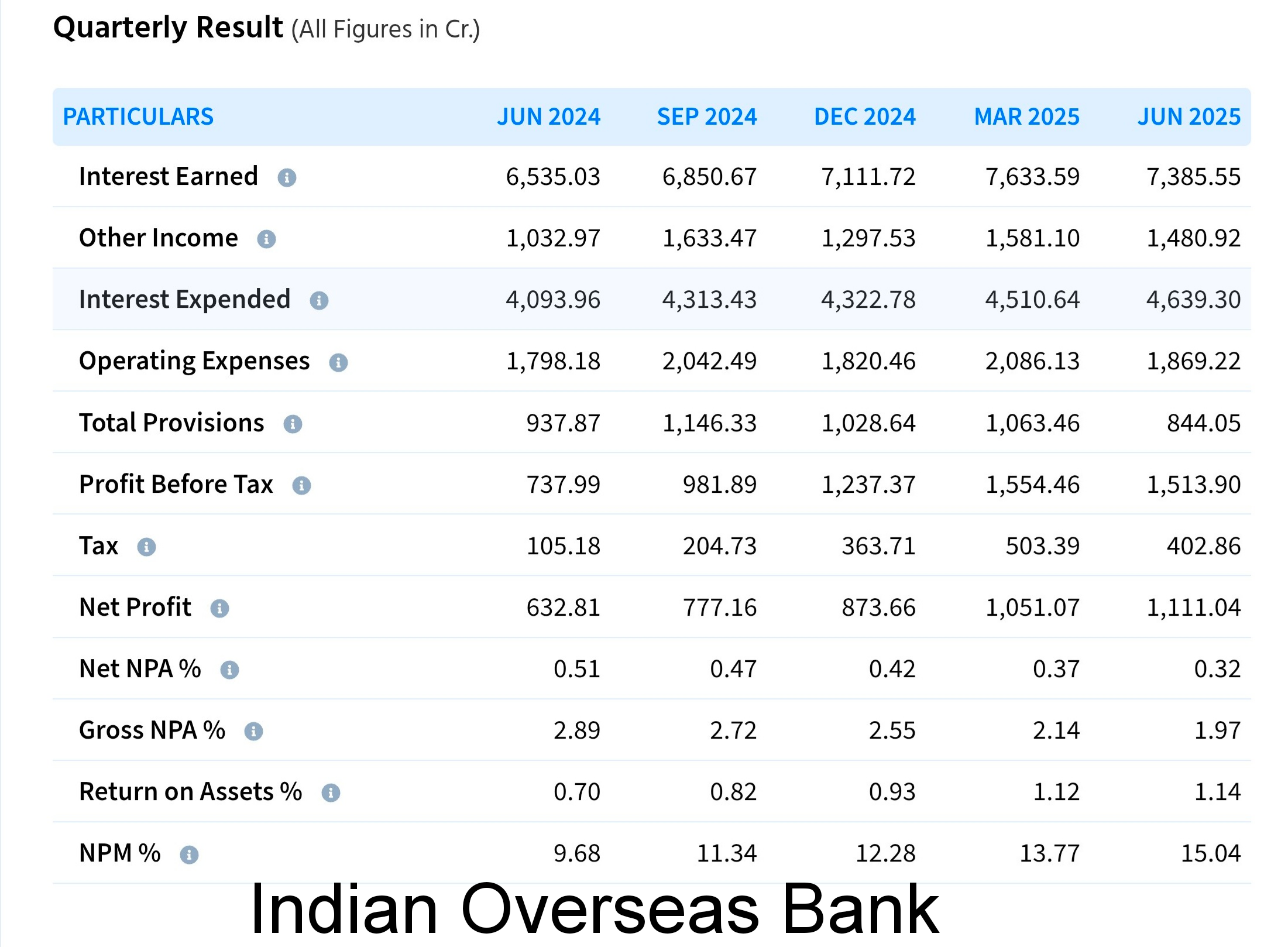

Q1 FY26 प्रमुख आंकड़े (अप्रैल–जून 2025)

नेट प्रॉफिट: ₹1,111 करोड़ → +75.6% YoY

टोटल इनकम: ₹8,866 करोड़ → +17% YoY

नेट इंटरेस्ट इनकम (NII): ₹2,746 करोड़ → +12.5% YoY

नेट इंटरेस्ट मार्जिन (NIM): ~3.04%

CASA रेशियो: ~43.8%

ग्रॉस NPA: 1.97%, नेट NPA: 0.32%

फ़ाइनेंशियल चार्ट (IOB)

ग्रोथ के कारण

Bad Debt रिकवरी में तेजी: Q1 में ₹851 करोड़ की रिकवरी।

ऑपरेटिंग प्रॉफिट में 40% YoY की छलांग।

₹4,000 करोड़ QIP प्लान और सरकार की ओर से PSU बैंकिंग सुधार।

- ये भी पढ़ें

रिस्क फैक्टर्स

NPA में दोबारा वृद्धि की आशंका।

वैश्विक आर्थिक बदलाव और ब्याज दरों में उतार-चढ़ाव।

शेयर ट्रेंड

शेयर ₹36–40 के सपोर्ट पर मजबूत हो रहा है। अगर ब्रेकआउट होता है तो ₹42–45 तक का टारगेट संभव है।

2. Canara Bank – रिटेल और ट्रेज़री की डबल ग्रोथ

Canara Bank, भारत के सबसे बड़े PSU बैंकों में से एक, अपने रिटेल और MSME लोन पोर्टफोलियो के लिए जाना जाता है।

हाल के वर्षों में बैंक ने डिजिटल बैंकिंग और AI आधारित प्रोसेसिंग पर फोकस बढ़ाया है।

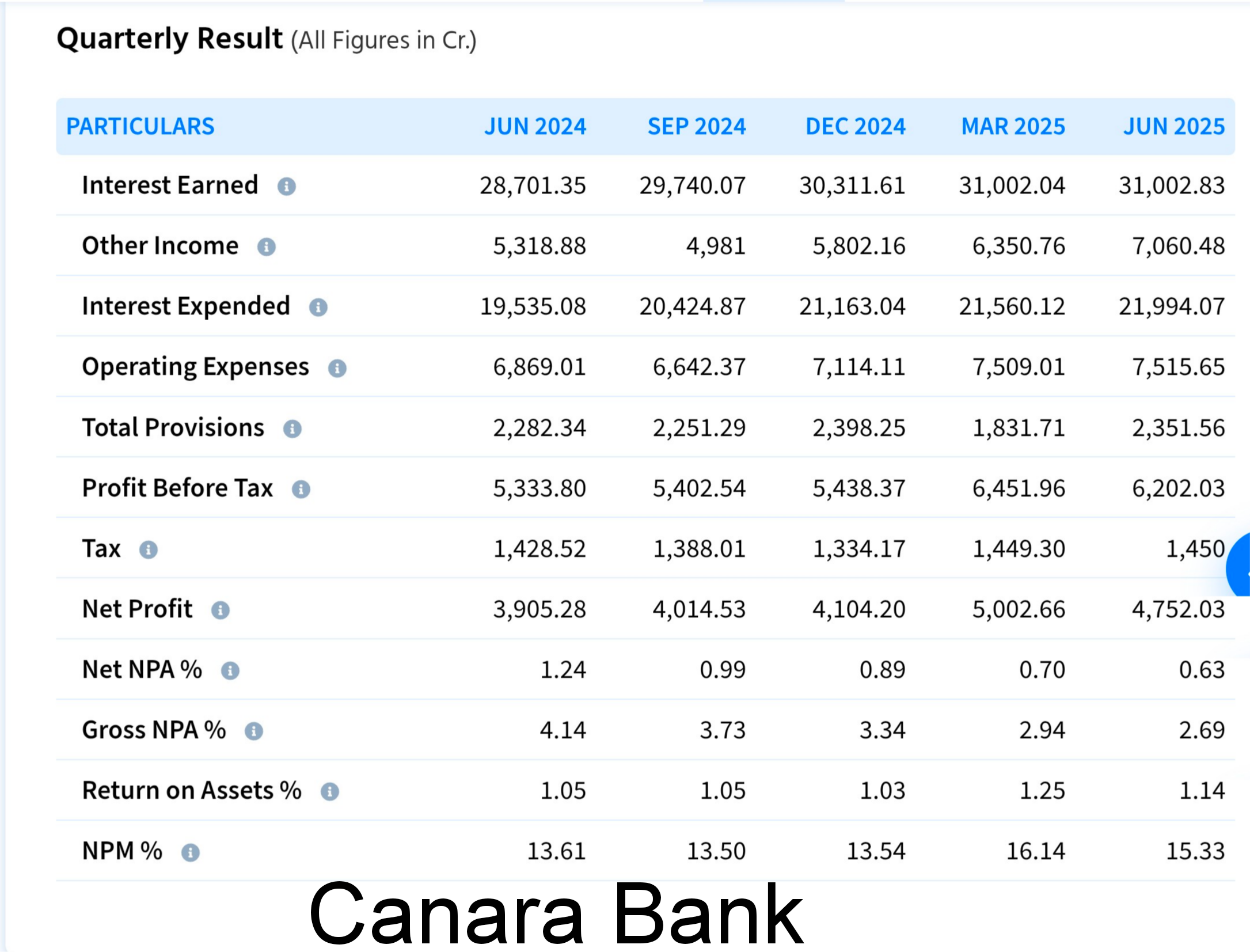

Q1 FY26 प्रमुख आंकड़े

नेट प्रॉफिट: ₹4,752 करोड़ → +21.7% YoY

नेट इंटरेस्ट इनकम (NII): ₹9,009 करोड़ → –1.7% YoY

अन्य आय: ₹7,060 करोड़ → +32.7% YoY

ऑपरेटिंग प्रॉफिट: ₹8,554 करोड़ → +12.3% YoY

अडवांसेस: ₹10.96 लाख करोड़ → +12.4% YoY

डिपॉज़िट्स: ₹14.67 लाख करोड़ → +9.9% YoY

ग्रॉस NPA: 2.69%, नेट NPA: 0.63%

फ़ाइनेंशियल चार्ट (Canara Bank)

ग्रोथ के कारण

Retail Credit में 34% की ग्रोथ।

Treasury और Fee Income में बढ़ोतरी।

AI‑based ब्रांच और डिजिटल बैंकिंग एक्सपेंशन।

रिस्क फैक्टर्स

NIM में गिरावट और बढ़ती डिपॉज़िट कॉस्ट।

ब्याज दरों में संभावित बदलाव।

शेयर ट्रेंड

शेयर ₹110–115 के दायरे में मजबूत हो रहा है। टारगेट ₹135 तक।

क्यों करें नजर?

पब्लिक सेक्टर बैंकिंग में Canara Bank का मजबूत प्रॉफिट ट्रैक और सरकारी सपोर्ट इसे आने वाले समय में टॉप परफॉर्मर्स में शामिल कर सकता है।

3. IndusInd Bank – High‑Risk, High‑Reward स्टोरी

IndusInd Bank एक प्राइवेट सेक्टर मिडकैप बैंक है, जो रिटेल और माइक्रोफाइनेंस में बड़ा प्लेयर है।

हालांकि हाल में कुछ फ्रॉड और ऑडिट इश्यूज़ की खबरों से निवेशकों का भरोसा हिला, लेकिन डीप डिस्काउंट वैल्यूएशन इसे एक संभावित टर्नअराउंड स्टॉक बनाते हैं।

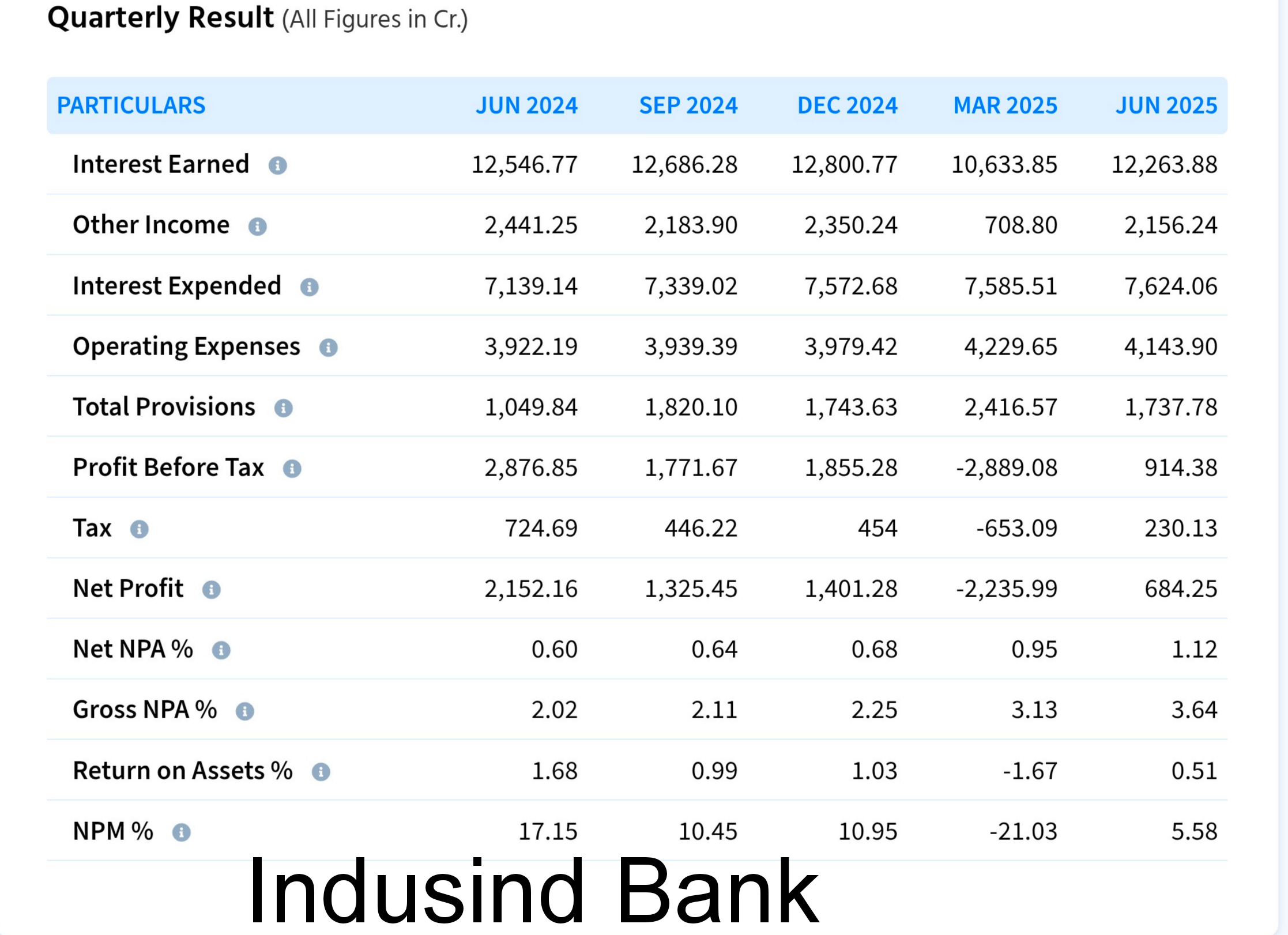

Q1 FY26 प्रमुख आंकड़े

नेट प्रॉफिट: ₹604 करोड़ → –72% YoY

नेट इंटरेस्ट इनकम: ₹4,640 करोड़ → –14% YoY

NIM: 3.46%

अडवांसेस: –3.9%, CASA: ~31.5%

गवर्नेंस इश्यू और डेरिवेटिव लॉसेस का असर।

फ़ाइनेंशियल चार्ट (IndusInd Bank)

ग्रोथ के कारण

CMP ~0.9x Book Value पर Deep Discount Valuation।

नए CEO की नियुक्ति से रिकवरी की उम्मीद।

रिस्क फैक्टर्स

Fraud और गवर्नेंस मुद्दे अभी भी मौजूद।

कमाई में उतार-चढ़ाव और CASA की गिरावट।

शेयर ट्रेंड

शेयर ₹800–820 के सपोर्ट पर है। अगर सुधार दिखा तो ₹900–950 तक जा सकता है।

तुलना सारांश (Quick Comparison)

| बैंक | Q1 FY26 प्रमुख डेटा | संभावित रिटर्न | जोखिम मुख्य |

|---|---|---|---|

| IOB | +76% PAT, CASA ~44% | ~40–50% | NPA वृद्धि की आशंका |

| Canara Bank | +21.7% PAT, Retail +34% | ~20–25% | NIM दबाव |

| IndusInd Bank | –72% PAT, गवर्नेंस इश्यू | ~30–50% (High Risk) | Fraud और Earnings volatility |

2025 में बैंकिंग सेक्टर क्यों उछाल पर है?

क्रेडिट ग्रोथ: MSME और रिटेल लोन में तेजी।

डिजिटल बैंकिंग: UPI और ऑनलाइन ट्रांजैक्शन के चलते डिपॉजिट बेस मजबूत।

सरकारी सुधार: PSU बैंकों के लिए रिकैपिटलाइजेशन और मॉडर्नाइजेशन।

इंफ्रास्ट्रक्चर पर खर्च: इससे लोन डिमांड और बढ़ रही है।

निवेशकों के लिए सलाह

रिसर्च करें: मिडकैप और PSU बैंकिंग स्टॉक्स में वोलैटिलिटी ज्यादा हो सकती है।

लॉन्ग-टर्म दृष्टिकोण: 2-3 साल के लिए निवेश करने पर ही बेहतर रिटर्न मिल सकता है।

डाइवर्सिफिकेशन: केवल बैंकिंग पर निर्भर न रहें, पोर्टफोलियो में अन्य सेक्टर भी शामिल करें।

PSU बैंकों (IOB, Canara) में स्थिर ग्रोथ के लिए दीर्घकालिक निवेश करें।

IndusInd Bank हाई‑रिस्क निवेशकों के लिए है, जिसमें रिकवरी पर बड़ा फायदा हो सकता है।

डाइवर्सिफिकेशन रखें – PSU और प्राइवेट बैंक दोनों।

हर क्वार्टर नतीजों और RBI नीतियों पर नज़र रखें।

जोखिम क्या हैं?

ब्याज दरों में बदलाव का असर।

NPA बढ़ने का खतरा।

वैश्विक आर्थिक संकट या घरेलू नीति बदलाव।

सारांश: क्या आप तैयार हैं?

अगर आप 2025 में ऐसे स्टॉक्स की तलाश कर रहे हैं जो तेज़ी से रिटर्न दे सकते हैं, तो IndusInd Bank, Indian Overseas Bank और Canara Bank पर जरूर नजर डालें।

ये तीनों बैंक ग्रोथ, वैल्यूएशन और फंडामेंटल्स के आधार पर मजबूत पोजिशन में हैं।

FAQ – अक्सर पूछे जाने वाले सवाल

प्रश्न 1: 2025 में सबसे अच्छे बैंकिंग स्टॉक्स कौन से हैं?

उत्तर: IOB, Canara Bank और IndusInd Bank 2025 में सबसे अच्छे ग्रोथ वाले स्टॉक्स माने जा रहे हैं।

प्रश्न 2: क्या PSU बैंकों में निवेश सुरक्षित है?

उत्तर: सरकारी सपोर्ट और सुधार योजनाओं की वजह से PSU बैंकिंग स्टॉक्स मध्यम से दीर्घकालिक निवेशकों के लिए अच्छे विकल्प हैं।

प्रश्न 3: क्या IndusInd Bank में अभी निवेश करना सही है?

उत्तर: यह हाई‑रिस्क निवेशकों के लिए है। गवर्नेंस इश्यू सुलझने पर इसमें तेजी आ सकती है।

अगर आप शेयर बाजार से जुड़े ऐसे और अपडेट्स पढ़ना चाहते हैं, तो BazarInsights.com को बुकमार्क करें या सब्सक्राइब करें।

डिस्क्लेमर: यह ब्लॉग केवल जानकारी प्रदान करने के उद्देश्य से लिखा गया है। यह कोई एक्सपर्ट की राय नहीं है| क्योंकि शेयर बाजार जोखिम के अधीन है। इसलिए कोई भी निवेश या निर्णय लेने से पहले अपनी स्वयं की रिसर्च जरूर करें। bazarinsights.com किसी भी प्रकार की वित्तीय नुकसान के लिए उत्तरदायी या जवाबदेही नहीं होगा।

informative